Performance du Private Equity : mythe ou réalité ?

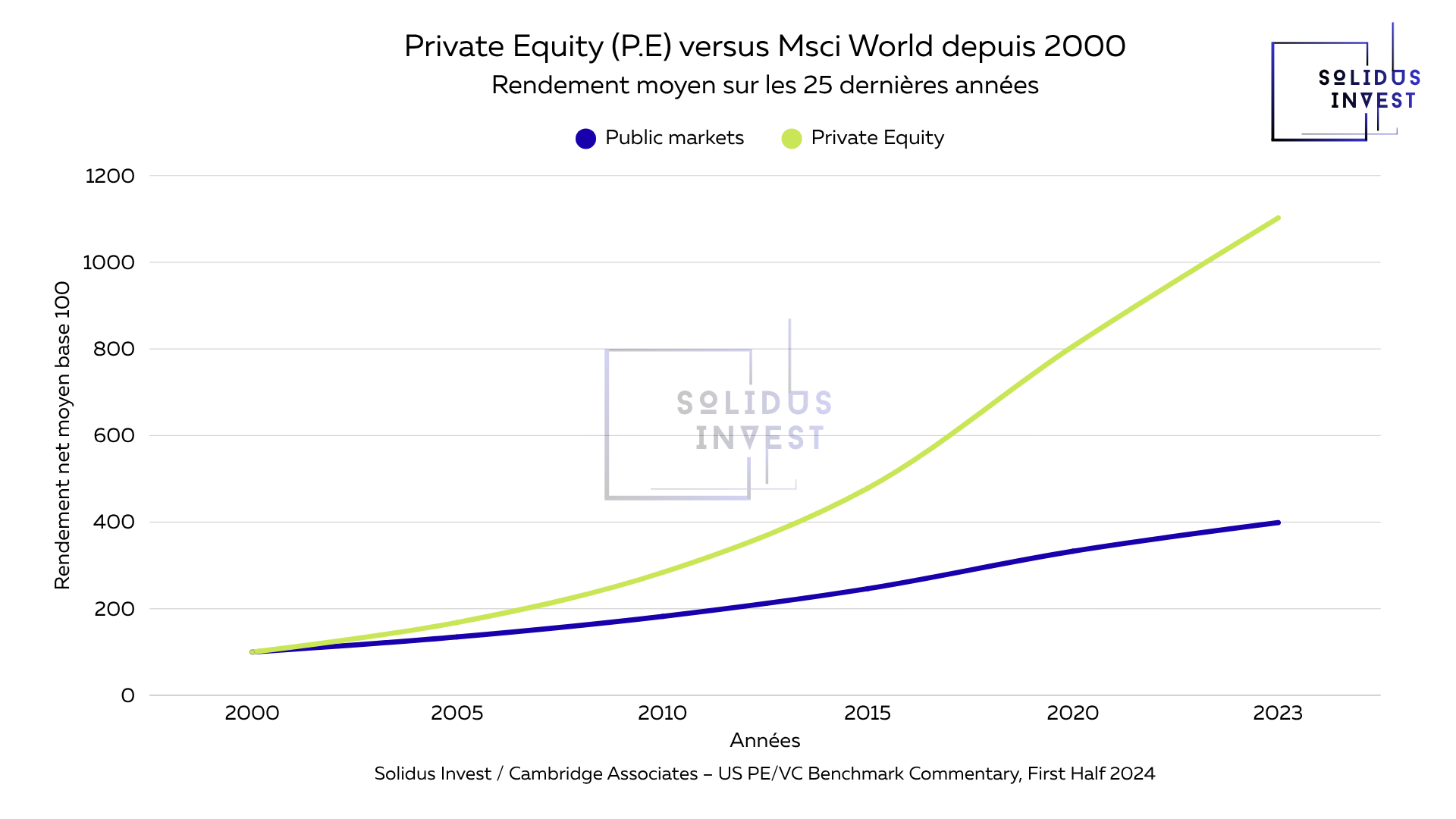

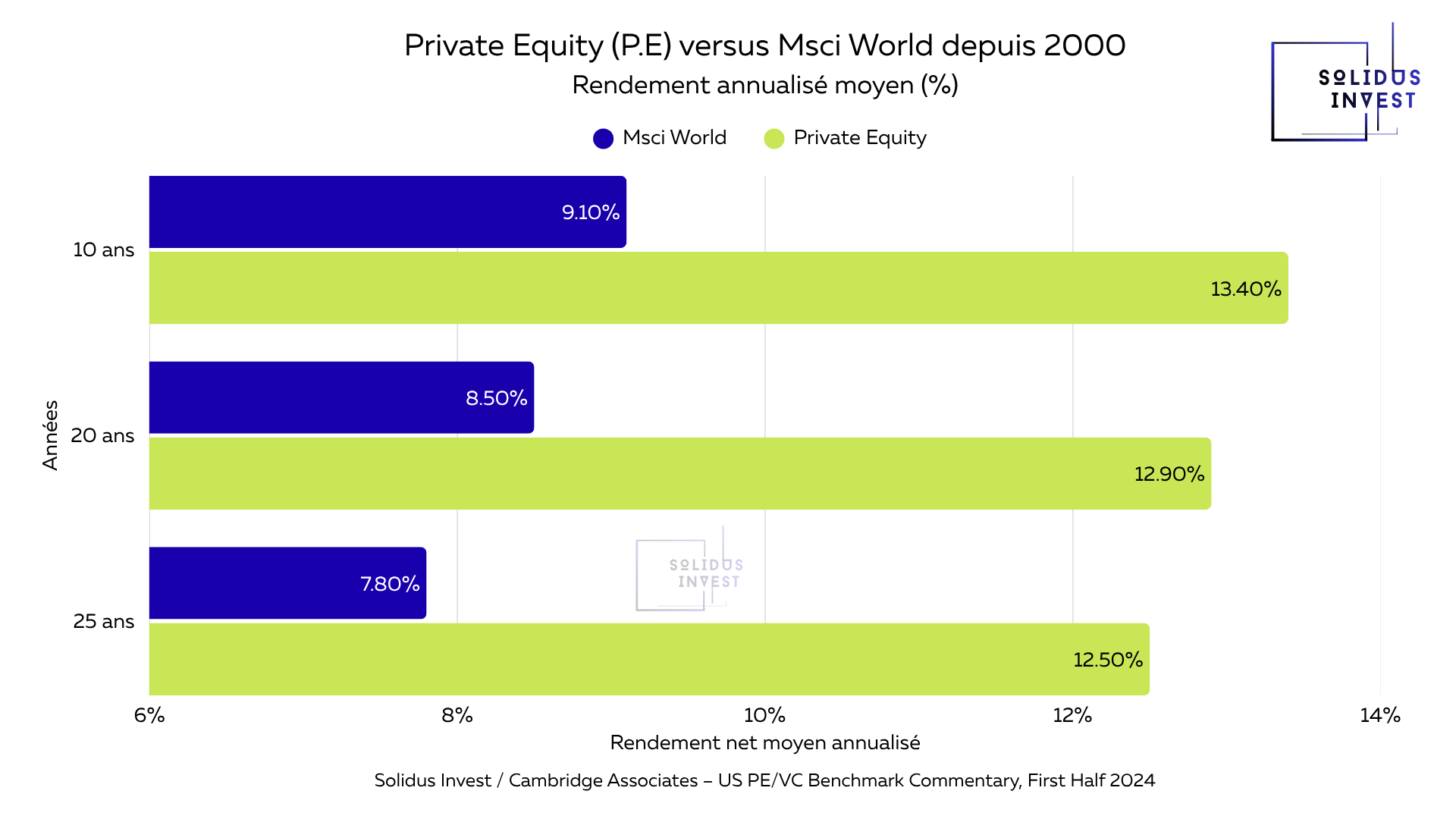

Le private equity affiche historiquement des rendements supérieurs aux marchés cotés. Mais cette surperformance est-elle réelle ? Décryptage des chiffres, des indicateurs et des nuances à connaître.

- TRI net de 14,2% par an en moyenne sur 10 ans (France Invest/EY 2013-2022)

- +10,5% vs +6% : surperformance historique du PE sur les actions cotées sur 15 ans

- 4 indicateurs clés : TRI, TVPI, DPI, RVPI — à croiser impérativement

- Forte dispersion : écart de 1 à 3 entre les meilleurs fonds et les moins bons

- Prime d'illiquidité : la performance rémunère l'immobilisation du capital (6-10 ans)

- Sélection cruciale : l'accès aux top quartile funds fait toute la différence

PE vs marchés cotés : les chiffres officiels

Les études de référence de France Invest et EY publient chaque année les performances du capital-investissement français. Les chiffres sont sans appel : sur la période 2013-2022, le private equity affiche un TRI net de 14,2% par an, surperformant significativement les principales classes d'actifs.

| Classe d'actifs | Performance annualisée (15 ans) | Volatilité |

|---|---|---|

| Private Equity (France) | +10,5% à +14,2% | Faible (valorisation trimestrielle) |

| Actions cotées (CAC 40 TR) | +6% à +8% | Élevée |

| Immobilier (SCPI) | +4% à +5% | Modérée |

| Obligations souveraines | +2% à +3% | Faible |

| Fonds euros | +1,5% à +2,5% | Nulle |

L'écart de performance de 4 à 5 points par rapport aux actions cotées s'explique par plusieurs facteurs : prime d'illiquidité, alignement d'intérêts entre gérants et investisseurs, accompagnement actif des participations, et accès à des opportunités inaccessibles aux marchés publics.

Les 4 indicateurs clés de la performance PE

Contrairement aux marchés cotés où une simple performance annualisée suffit, le private equity nécessite de croiser plusieurs métriques pour évaluer réellement la création de valeur. Découvrez le détail dans notre article sur le cycle de vie d'un fonds PE.

TRI (Taux de Rendement Interne)

Mesure la vitesse de création de valeur en tenant compte du timing des flux (appels, distributions).

⚠️ Limite : peut être flatteur si peu de cash distribué

TVPI (Total Value to Paid-In)

Mesure la valeur totale créée par rapport au capital versé. Le ratio préféré pour la vision globale.

DPI (Distributions to Paid-In)

Mesure le cash déjà rendu aux investisseurs. L'indicateur de l'investisseur prudent.

RVPI (Residual Value to Paid-In)

Mesure ce qui reste en portefeuille (participations non encore cédées).

Un TRI élevé au début de vie d'un fonds peut être trompeur si le DPI est quasi nul. Inversement, un TVPI flatteur repose parfois sur des valorisations optimistes non encore matérialisées en cash. Croisez toujours TRI + TVPI + DPI pour évaluer la performance réelle.

Mythe vs Réalité : ce qu'il faut savoir

❌ Mythe #1

"Le PE surperforme toujours les actions"

En réalité, certaines études académiques (Oxford Review 2019) montrent que depuis 2006, le rendement excédentaire du PE par rapport aux indices boursiers s'est considérablement réduit. La surperformance dépend fortement de la période analysée.

✅ Réalité

La sélection fait toute la différence

L'écart entre les fonds top quartile et bottom quartile peut atteindre 15 à 20 points de TRI. Accéder aux meilleurs gérants est le facteur clé de succès — d'où l'importance de l'accompagnement par un cabinet en architecture ouverte.

❌ Mythe #2

"Le TRI du PE = taux de rendement classique"

Le TRI n'est pas équivalent à un ROI. Le capital n'est pas déployé immédiatement mais appelé progressivement. Comparer directement un TRI PE de 15% à un rendement boursier de 10% est méthodologiquement incorrect.

✅ Réalité

La prime d'illiquidité est réelle

L'immobilisation du capital pendant 6-10 ans mérite une rémunération. Cette prime d'illiquidité de 3-5% est un avantage structurel du PE, compensant l'absence de liquidité quotidienne.

La dispersion : le vrai enjeu du PE

Contrairement aux ETF où tous les investisseurs obtiennent la même performance, le private equity présente une dispersion considérable entre les fonds. C'est le facteur différenciant majeur de cette classe d'actifs.

Écart de performance selon les quartiles

Multiple 2x-3x

Multiple 1,5x-1,8x

Multiple 1x-1,3x

⚠️ L'écart entre top et bottom quartile peut dépasser 15 points de TRI !

Les facteurs de surperformance du PE

Alignement d'intérêts

Les gérants investissent leur propre capital et ne touchent le carried interest (20%) qu'après avoir rendu le capital aux investisseurs.

Accompagnement actif

Contrairement aux actionnaires passifs en bourse, les fonds PE siègent aux boards et pilotent la stratégie de croissance.

Horizon long terme

Pas de pression des résultats trimestriels. Les entreprises peuvent déployer des stratégies de transformation sur 5-7 ans.

Prime d'illiquidité

L'immobilisation du capital (6-10 ans) est rémunérée par un rendement supérieur aux actifs liquides.

Effet de levier

Les opérations LBO utilisent la dette pour amplifier le rendement des fonds propres (30-40% equity, 60-70% dette).

Accès exclusif

Les meilleurs deals sont souvent négociés en off-market, inaccessibles aux investisseurs particuliers sans intermédiation.

Conclusion : mythe ET réalité

La surperformance du private equity est réelle mais conditionnelle. Elle n'est ni automatique, ni garantie. Elle dépend essentiellement de trois facteurs : la qualité du gérant (track record, expertise sectorielle), le millésime (conditions de marché à l'entrée), et l'accès aux meilleurs fonds (souvent réservés aux investisseurs institutionnels ou aux cabinets en architecture ouverte).

Pour l'investisseur privé, le private equity n'est pas tant une "garantie" de surperformance qu'un vecteur de diversification décorrélé des marchés cotés, avec un potentiel de rendement attractif si la sélection est rigoureuse.

Série Private Equity

Explorez la série complète

Pour aller plus loin

Accédez aux meilleurs fonds PE

Sélection rigoureuse, accès aux top quartile funds et accompagnement personnalisé.

Prendre rendez-vous