Private Equity & Patrimoine : pour qui est-ce adapté ?

Le Private Equity n'est plus réservé aux grandes fortunes. Dirigeants, professions libérales, cadres supérieurs : découvrez si cette classe d'actifs est adaptée à votre profil patrimonial.

- Profils cibles : professions libérales, ingénieurs/cadres, entrepreneurs avec horizon long terme

- Ticket d'entrée : dès 5 000-10 000 € (vs 100 000 € historiquement)

- Allocation recommandée : 5 à 15% du patrimoine global (jusqu'à 20% pour investisseurs aguerris)

- Prérequis : matelas de sécurité constitué, horizon 8-10 ans, tolérance à l'illiquidité

- Enveloppes : assurance-vie, contrat de capitalisation, PER, holding IS

- Non adapté : épargnants court terme, profils très prudents, besoin de liquidité rapide

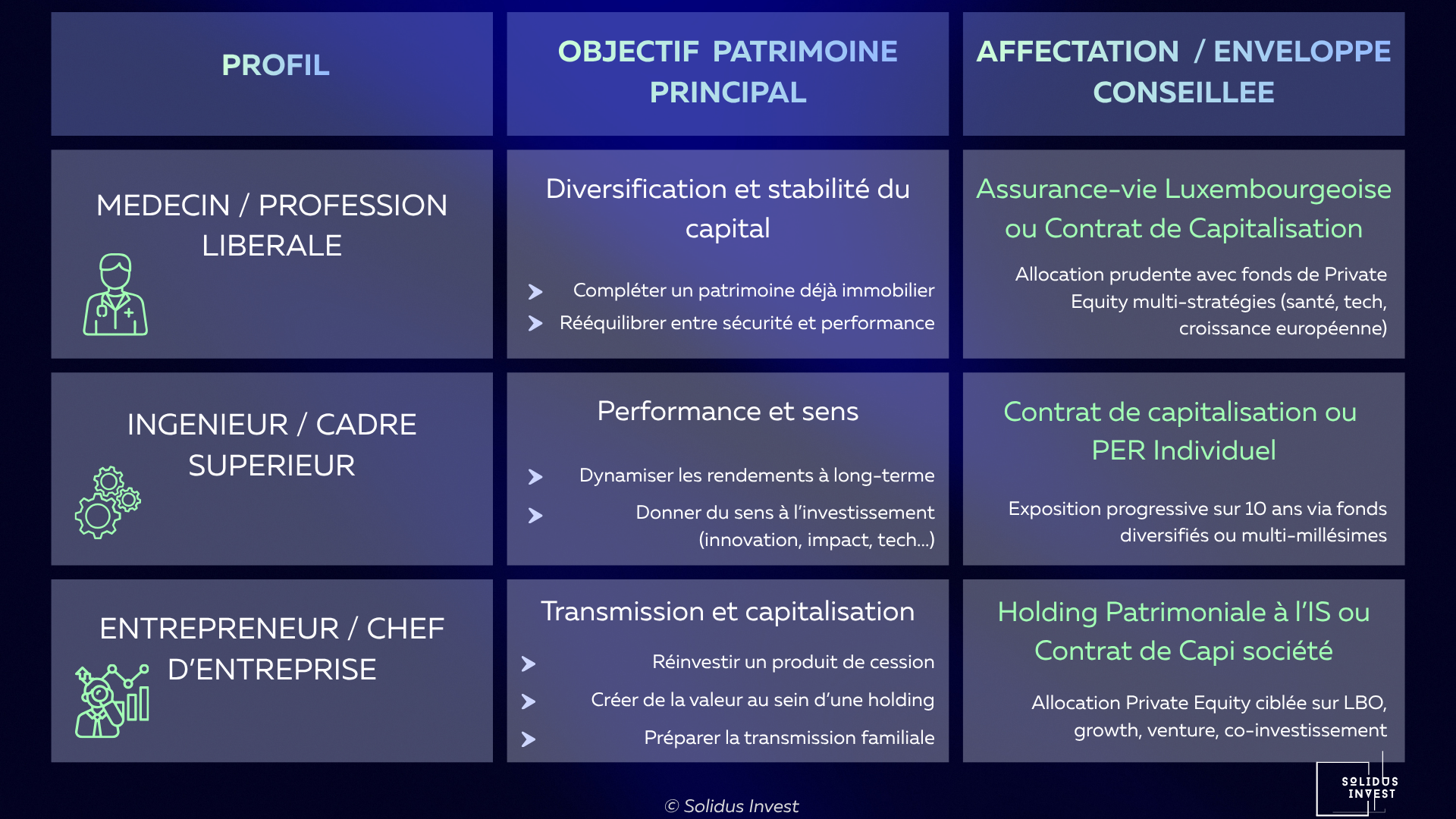

Les 3 profils idéaux pour le Private Equity

Le Private Equity ne s'adresse pas à tout le monde. Il convient à des investisseurs disposant d'un certain niveau de patrimoine, d'une épargne de long terme et d'un profil psychologique à l'aise avec l'illiquidité. Découvrez les stratégies dans notre article dédié.

Professions libérales

✅ Ce que le PE leur apporte

- Diversification dynamique, décorrélée des marchés

- Performance long terme pour préparer la retraite

- Vecteur de sens : fonds santé, tech médicale, transition écologique

- Transmission optimisée via enveloppes adaptées

Ingénieurs & cadres supérieurs

✅ Ce que le PE leur apporte

- Performance 12-15% annualisée sur le long terme

- Volatilité réduite vs marchés cotés

- Cohérence intellectuelle : investir dans l'innovation et la tech

- Placement "passif" après sélection initiale

Entrepreneurs & chefs d'entreprise

✅ Ce que le PE leur apporte

- Réinvestir le produit de cession dans l'économie réelle

- Diversifier pour réduire la dépendance à sa propre société

- Optimiser fiscalement via structure IS (holding patrimoniale)

- Préparer la transmission : donation de parts de fonds

Profils pour lesquels le PE est déconseillé

⚠️ Le Private Equity n'est pas adapté pour :

Épargnants à horizon court

Besoin de fonds dans moins de 5 ans

Besoin de liquidité rapide

Parts bloquées 8-10 ans, aucun rachat possible

Matelas de sécurité non constitué

Livrets et fonds euros insuffisants

Profils très prudents

Inconfort avec l'illiquidité et l'absence de valorisation mensuelle

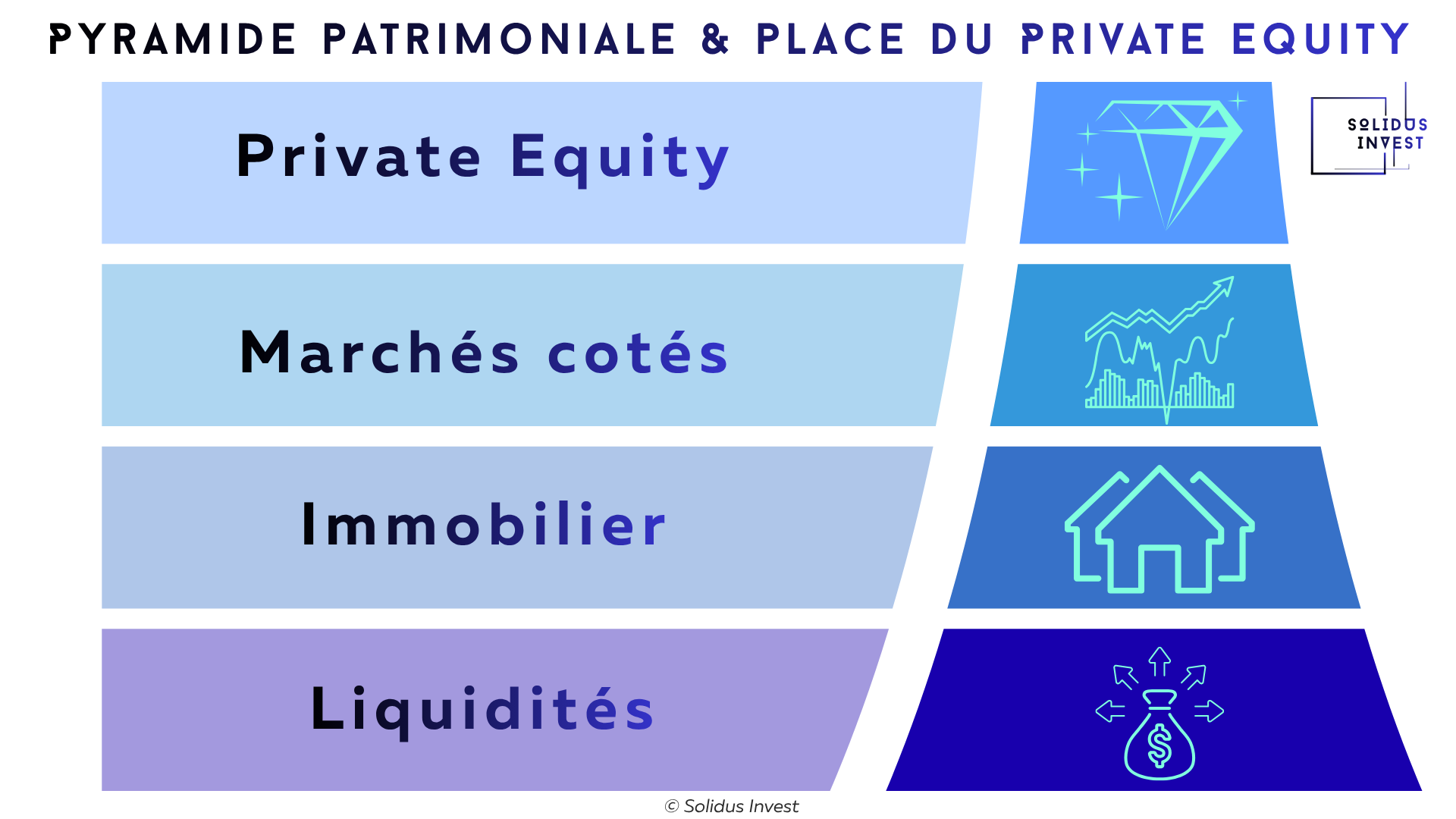

Les avantages patrimoniaux concrets

4 piliers de valeur ajoutée

Performance long terme

+10,5% par an en moyenne sur 15 ans vs +6% pour les actions cotées. Les meilleurs fonds visent 7-13% de TRI net.

Décorrélation des marchés

Valorisations basées sur la croissance réelle des entreprises, pas sur les fluctuations boursières quotidiennes.

Impact et sens

Critères ESG intégrés, financement de l'économie réelle : santé, tech, transition écologique.

Fiscalité maîtrisée

Intégration dans enveloppes avantageuses : AV, capi, PER, holding IS avec imposition différée.

Quelle enveloppe pour investir ?

| Support | Ticket minimum | Fiscalité | Avantage principal |

|---|---|---|---|

| Assurance-vie | Dès 10 000 € | Fiscalité adoucie à la sortie | Souplesse, transmission |

| Contrat de capitalisation | Dès 25 000 € | Même régime AV | Transmissible sans clôture |

| PER | Dès 5 000 € | Déduction fiscale à l'entrée | Préparation retraite |

| Holding / Société IS | Sur mesure | IS 15% ou 25% | Réinvestissement trésorerie, capitalisation |

| Investissement direct | 100 000 €+ | PFU 30% sur PV | Autonomie, co-investissement |

Les 3 étapes pour investir

Déterminer la part allouée

En règle générale : 5 à 15% du patrimoine global, selon la tolérance au risque et l'horizon. Les investisseurs aguerris peuvent aller jusqu'à 20%, notamment via des véhicules capitalisés en holding.

Choisir le bon support

Assurance-vie pour la souplesse, contrat de capitalisation pour la transmission, PER pour la déduction fiscale, holding IS pour les entrepreneurs. Chaque situation patrimoniale a son enveloppe optimale.

Sélectionner la maison de gestion

Privilégier : sociétés agréées AMF, historique de performance vérifié, diversification sectorielle et géographique, stratégie multi-millésimes pour lisser le risque d'entrée.

⏰ Le bon moment pour investir ?

- Toujours par étape, dans une logique multi-millésimes

- Éviter les effets de cycle : investir régulièrement sur plusieurs années lisse le risque

- En période de taux élevés ou de ralentissement, les fonds trouvent souvent de meilleures valorisations d'entrée

Synthèse : avantages vs contraintes

| ✅ Avantages | ⚠️ Contraintes |

|---|---|

| Rendement supérieur à long terme (7-15%) | Illiquidité (8-10 ans) |

| Décorrélation des marchés cotés | Horizon long exigé |

| Diversification réelle du patrimoine | Absence de valorisation mensuelle |

| Accès à l'économie réelle, sens | Sélection du gestionnaire cruciale |

| Fiscalité maîtrisée via enveloppes | Pas de rachat avant liquidation |

« Le Private Equity n'est pas un placement, c'est une démarche patrimoniale de conviction, au service de votre avenir et de celui de l'économie réelle. »

Série Private Equity

Explorez la série complète

Pour aller plus loin

Le PE est-il adapté à votre profil ?

Diagnostic patrimonial gratuit et sélection personnalisée des meilleurs fonds.

Prendre rendez-vous